機関投資家のESG投資

りそなアセットマネジメント株式会社

りそなアセットマネジメントについて

当社はりそなグループの資産運用会社として2015年8月に設立されました。2020年1月にりそな銀行信託部門の運用機能を当社に集約、国内有数の運用資産規模および運用体制を持つ運用会社となっています。

りそなアセットマネジメントのアイデンティティー

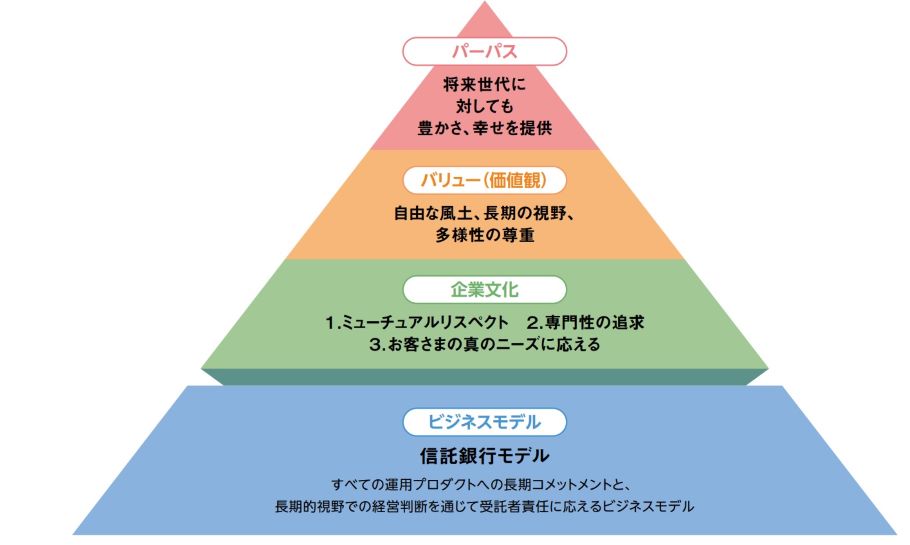

当社のパーパス(存在意義)は、「将来世代に対しても豊かさ、幸せを提供」することです。当社は、資本市場にかかわる投資家の一員として健全な資本市場の発展に貢献するとともに、投資を通じて社会経済の安定性・包摂性や環境の持続可能性を守ることにより、責任ある投資家としての役割を果たしてまいります。

パーパスに加え、当社の大切にする価値観・企業文化とそれを実現するためのビジネスモデルを、アイデンティティーとして以下の図の通り明確化しています。

責任投資に係る基本的な考え方

責任投資活動に係る諸方針

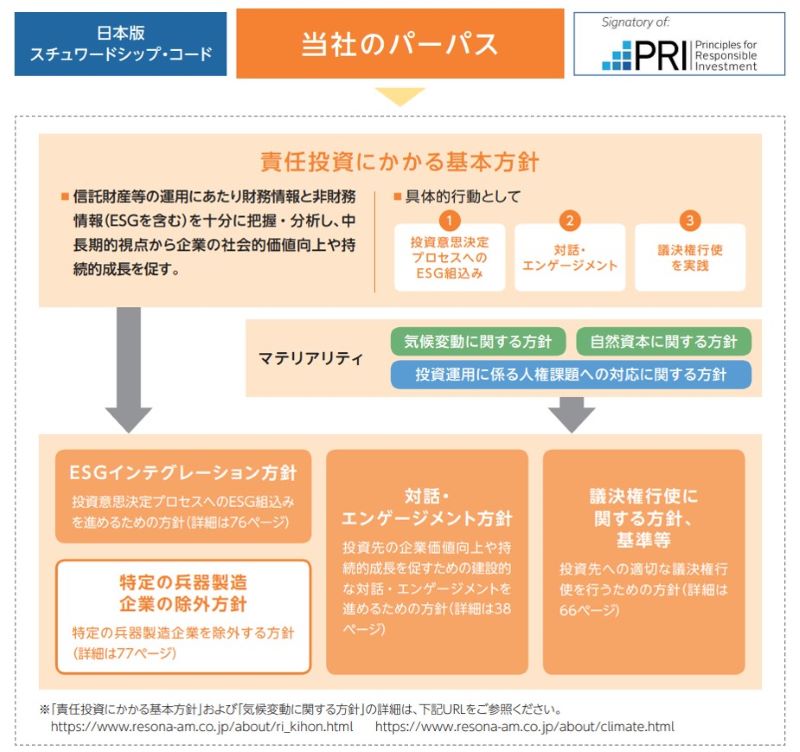

当社が賛同表明しているPRIの運用に関する原則や、日本版スチュワードシップ・コードを踏まえ、「責任投資にかかる基本方針」を制定しています。そして、この基本方針のもと、ESGインテグレーション、対話・エンゲージメント、議決権行使等のそれぞれの方針を制定しています。

- 各方針の詳細

気候変動に関する方針、自然資本に関する方針、投資運用に係る人権課題への対応に関する方針

ESGインテグレーション方針

特定の兵器製造企業の除外方針

対話・エンゲージメント方針

議決権行使に関する方針

マテリアリティ(重要課題)

当社が考えるパーパスの実現に向け、特に重要と考えるESG課題をもって当社のマテリアリティ(重要課題)として特定しています。

責任投資活動内容

当社のパーパスである「将来世代に対しても豊かさ、幸せを提供」するためには、サステナブルな社会・環境という企業活動の基盤のもとで、投資先企業が中長期的な社会的価値向上と持続的な成長を実現し得る経営を行うことが重要であると考えています。

当社は以下の活動により、投資先企業の企業価値の向上を目指す活動を実践しています。

- ESGインテグレーション(投資の意思決定プロセスにESGを組込むこと)

- 投資先企業との対話・エンゲージメント

- 議決権行使

- 上場株式を対象としたインパクト投資(2021年より取組み)

1.ESGインテグレーション

当社は、株式や債券のアクティブ運用において、企業や債券発行体のESGに関する非財務情報の分析・評価を行い、適切に投資判断や投資行動に反映させること(ESGインテグレーション)は、中長期的な運用パフォーマンス向上のために不可欠な要素と位置付けています。

このような考え方のもと、当社は2008年のPRI署名以降、アセットクラスや投資戦略ごとに企業や債券発行体のESG評価を行い、運用パフォーマンスにとって最適と考えられるESGインテグレーションに継続的に取り組んでいます。

2.エンゲージメント

当社は、対話・エンゲージメントを、投資先企業と協働して当社のパーパスを実現する手段の一つと位置付けており、「責任投資にかかる基本方針」に基づき「対話・エンゲージメント方針」を定め、同方針に則って対話・エンゲージメントを行っています。

※20-21年度(2021年7月~2022年6月)における対話・エンゲージメントの実績や具体例も記載しております。

3.議決権行使

当社は、機関投資家として投資先企業のコーポレートガバナンス向上に重要な責任を負い、また、投資先企業を通じ環境・社会に大きな影響を及ぼしていること、またそれらの変化は当社の運用成果にも影響を及ぼすものと認識しています。このような認識のもと、議決権行使に係る業務の適切性を確保することならびにお客さまの利益のため、「議決権行使に関する規程」を定めています。

この規程に基づき、運用者として適切な議決権行使を行うための指針を示した「議決権行使に関する基本的な考え方」、内外株式を横断する形でりそなが求める"Goodなガバナンス"の基準を定めた「グローバル・ガバナンス原則」、国内株式・外国株式それぞれにおける「議決権に関する行使基準」を定め、これらに基づき議決権行使を行っています。

※最新の議決権行使基準及び行使結果も開示しております。

4.インパクト投資

当社では、当社パーパスの実現のため、気候変動問題の解決を最重要課題の一つと認識しています。気候変動問題の解決に貢献するため、経済的なリターンの追求とともに、気候変動問題その他の社会課題解決に対してインパクトを創出することを目的とする「インパクトファンド」として、「日本株式インパクト投資ファンド」「グローバルインパクト投資ファンド(気候変動)」の2つを設定・運用しています。これらのインパクトファンドでは、投資先企業との対話・エンゲージメント等を通じて、インパクトを生み出す事業活動を長期伴走により後押しするとともに、透明性の確保のため、生み出されたインパクト等に関するインパクトレポートを発行しており、今後も定期的に公表してまいります。

- インパクトレポートの発行

- その他

グローバルインパクト投資ファンドによる気候変動問題の課題解決に向けた取り組みが評価され、「21 世紀金融行動原則」において2022年度の最優良取組事例として「環境大臣賞(総合部門)」を受賞しました。

投資先企業の皆様へのメッセージ

当社のパーパスである「将来世代に対しても豊かさ、幸せを提供」を実現するためには、サステナブルな社会・環境という企業活動の基盤のもとで、投資先企業が中長期的な社会価値向上と持続的な成長を実現し得る経営を行うことが重要です。

このためには、投資先企業の皆様と友好的かつ建設的な対話・エンゲージメントを行い、協働していくことが不可欠であると考えております。投資先企業の皆様が、統合報告書やサステナビリティ報告書等の媒体により開示されているESG情報は、このような対話・エンゲージメントの重要な基盤です。

投資先企業の皆様には、『価値協創のための統合的開示・対話ガイダンス2.0(価値協創ガイダンス)』等の各種ガイダンス等に基づき、自社に関連の深い社会・環境課題への考え方やその解決に向けたアプローチなどを含む、「価値創造ストーリー」を明示していただくことを期待しております。自社が大切にしている価値観を示し、将来的にどのような企業になりたいのか、ビジネスを通じてどのような社会・環境課題を解決していきたいのか、といった点を示していただきたいと考えています。そのうえで、企業の競争優位性を明確にし、それをさらに強化するための施策を考え開示することを望んでおります。

当社は、投資先企業の皆様が開示されるこうした情報を踏まえ、AIを用いた統合報告書の定量評価といった当社のツールも活用し、投資先企業の皆様とより質の高い対話・エンゲージメントを行うこと等を通じ、投資先企業の皆様と協働してよりよい未来の実現にコミットする"Future Maker"でありたいと考えております。