機関投資家のESG投資

年金積立金管理運用独立行政法人(GPIF)

GPIFとは

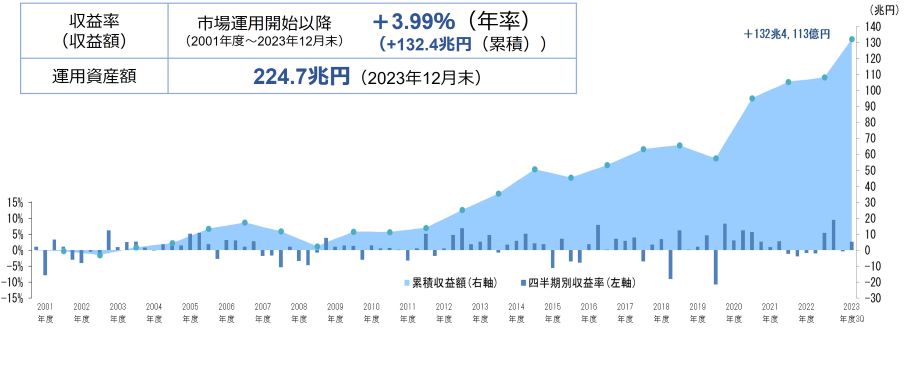

年金積立金管理運用独立行政法人(GPIF)は、厚生年金保険と国民年金の給付の財源となる年金積立金をお預かりして管理・運用を行い、その収益を国に納めることにより、年金事業の運営の安定に貢献します。

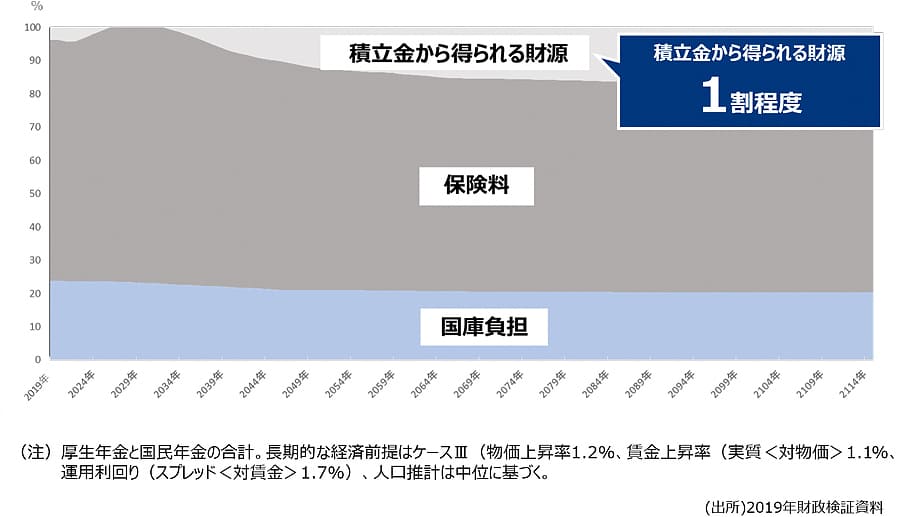

日本の年金制度は現役世代が納める保険料で、その時々の高齢者世代に年金を給付する「賦課方式」を採用しています。もっとも、日本では少子高齢化が急速に進んでいるため、将来世代の負担が大きくなりすぎないよう、年金保険料のうち支払いに充てられなかったものを年金積立金として積み立てて、将来にわたって安定的に年金給付ができるよう財政運営がなされています。

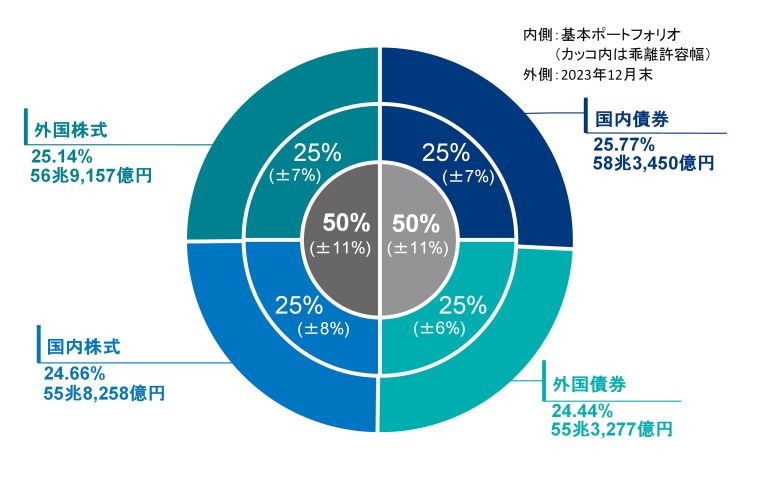

GPIFはこの積立金を国内外の資本市場で運用して増やしています。年金積立金の運用収益や元本は概ね100年の年金の財政計画のなかで、将来世代の年金給付を補うために使われます。年金財源全体のうち、積立金から賄われるのは1割程度です。年金給付に必要な積立金は十分に保有しており、ある特定年度に評価益又は評価損が発生したとしても、それが翌年度の年金給付額に反映されることはありません。

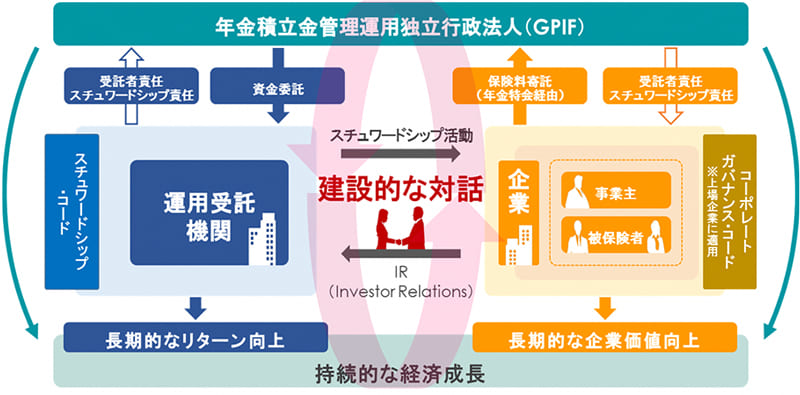

スチュワードシップ責任に関する取組

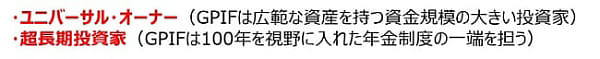

「ユニバーサル・オーナー」かつ「超長期投資家」であるGPIFにとって、企業の長期的な成長を阻害する活動を防ぎ、市場全体が持続的に成長することが不可欠です。

GPIF自身は一部の資産を除き、運用受託機関を通じて日々の売買や株式における議決権行使を実施しているため、運用受託機関と投資先との間で、持続的な成長に資するESGも考慮に入れた「建設的な対話」(エンゲージメント)を促進することで、「長期的な企業価値向上」が「経済全体の成長」に繋がり、最終的に「長期的なリターン向上」というインベストメントチェーンにおけるWin-Win環境の構築を目指すことにより、スチュワードシップ責任を果たしていきます。

GPIFがスチュワードシップ活動、ESGに取り組むのは

負の外部性(環境・社会問題)を最小化し、市場全体、さらにはその背後にある社会が持続的かつ安定的(サステナブル)に成長することが不可欠です。

運用受託機関に対して「建設的な対話」を促し、最終的に「長期的なリターンの向上」というインベストメント・チェーンにおけるWin-Win環境の構築を目指すことにより、スチュワードシップ責任を果たしていきます。

グローバルなイニシアティブへの参加状況

GPIFは、2015年9月にPRIに署名したのを皮切りに、以下の国際的なイニシアティブに参加しています。

ESGに関する取組

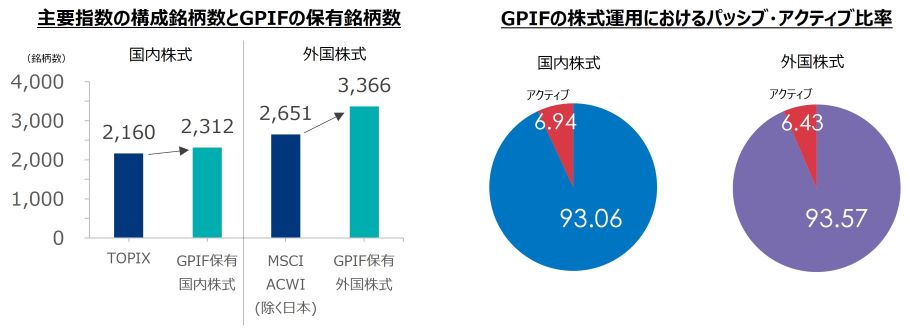

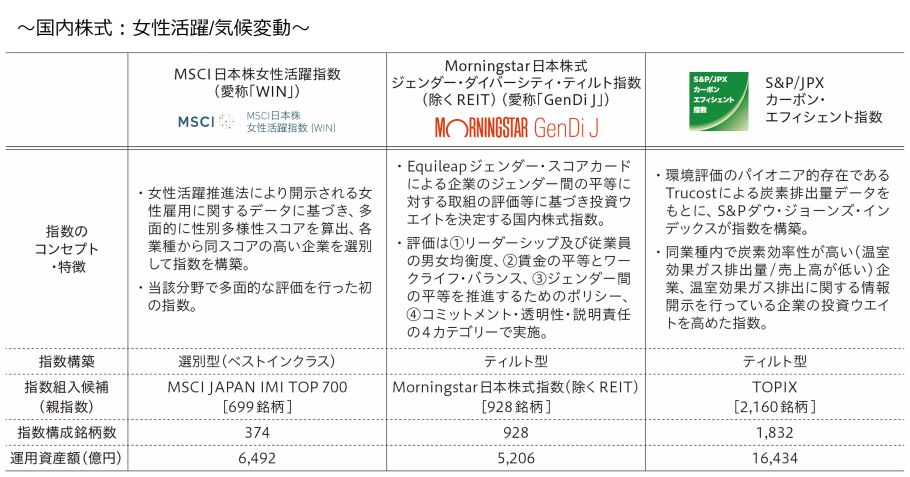

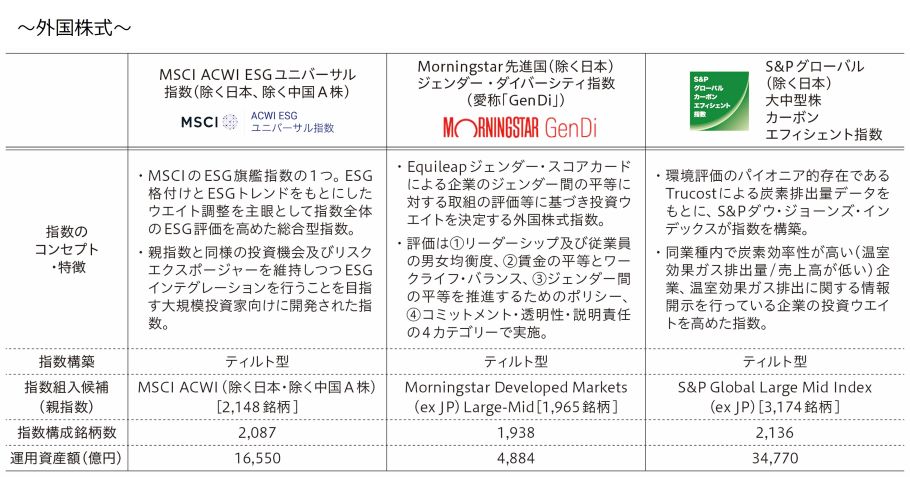

GPIFが採用しているESG指数

「長期的な投資収益の拡大には、投資先及び市場全体の持続的成長が必要」との投資原則の考え方に沿って、GPIFは、その運用プロセス全体を通じ、ESGを考慮した投資を推進しています。このうち狭義のESG投資ともいえる、ESG指数に基づく運用資産額は約12.5兆円となっています。

ESG活動報告

ESG投資の「PDCA(計画→実行→評価→改善)サイクル」を適切に回すためには、ESG評価の向上や企業のESG対応の強化が金融市場の持続可能性向上やリスク調整後のリターンの向上につながっているのかを正しく評価する必要があります。

ESG投資が期待通り、ESG評価の向上や企業のESG対応の強化につながっているのかを中心に分析し、ESG活動報告で毎年開示を行っています。なお、2018年度からは、TCFD提言に沿った気候変動リスク・機会に関する取組みについても開示しています。

運用受託機関と企業の対話の促進に向けた取組例

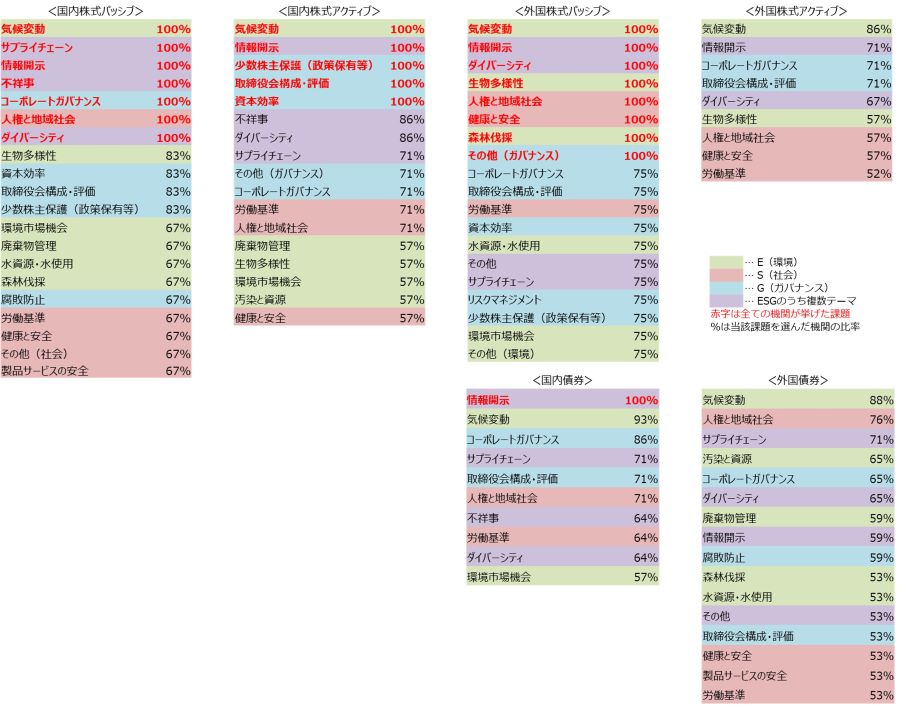

GPIFの運用受託機関が考える重大なESG課題の公表

以下は、各運用手法において、5割超の運用受託機関(*)が「重大なESG課題」として挙げた課題です。GPIFのスチュワードシップ活動原則では、運用受託機関に対して、重大なESG課題について積極的な対話を求めています。なお、国内株式については、アクティブとパッシブ両方を受託している運用機関の場合、GPIFの委託額の多いマンデートでカウントしています。債券は社債投資家として挙げられた課題です。

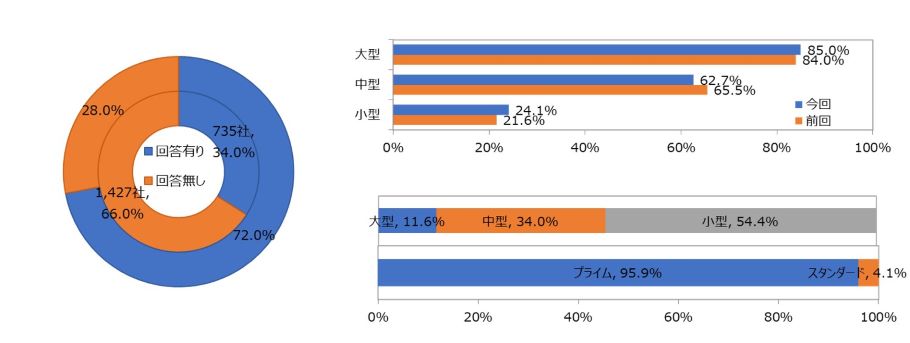

企業向けアンケートの実施

2016年1月に、GPIFの運用受託機関のスチュワードシップ活動に関する評価と「目的を持った対話」(エンゲージメント)の実態把握を目的として、JPX日経400インデックス採用企業向けに初めてアンケートを実施し、第3回アンケート(2019年実施)から、より多くの企業の生の声を集めるため、対象を東証一部上場企業に拡大しました。現在はTOPIX構成企業を対象に毎年1月に実施しておりますので、ご協力のほどよろしくお願いいたします。

第8回アンケート概要

対象 TOPIX構成企業:2,162社(2022年12月23日現在)

アンケート回答社数 735社 (前年709社)

回答率 34.0% 回答期間 2023年1月24日~3月24日

(以下アンケート結果より抜粋)

- 質問7: 貴社のESG活動における主要テーマを最大5つお教えください。

上場会社へのメッセージ

GPIFは、法律で株式のインハウス運用が許されていないため、運用受託機関を通じて、投資や議決権行使を実施しています。そのため、運用受託機関と投資先との間での対話を促進しています。対話を効率的に進めるにあたって、情報開示は双方にとって重要なものと考えています。特にESG情報の開示は非財務の重要性が高まるにつれ、今後、その重要性がより増していくと思われます。

運用受託機関に対しては、重大なESG課題や優れた統合報告や改善度の高い統合報告をアンケートで確認し、公表しております。また、TOPIX構成企業の皆様を対象として、「機関投資家のスチュワードシップ活動に関するアンケート」(企業向けアンケート)を実施し、運用受託機関のスチュワードシップ活動に関する評価とエンゲージメントの実態等をお聞きしています。こうした双方向の活動を通じて、ESGも考慮に入れた建設的な対話(エンゲージメント)が進むよう、アセットオーナーとして努めてまいります。

企業向けアンケートは毎年1月頃に実施しており、GPIFにとって、企業の皆様の生の声を伺える貴重な機会となっておりますので、ぜひご回答をお願いできればと存じます。