ESG評価機関等の紹介

Morningstar Sustainalytics

Morningstar Sustainalyticsとは

米国モーニングスターグループの一員であるサステイナリティクスは、1992年に創立されて以来、30年以上にわたり、世界中の投資家による責任投資戦略の開発と実践をサポートしてきたESG調査・レーティング・データのリーディングカンパニーです。2020年に米国モーニングスター社の100%子会社となりました。

40を超える産業分類において分野横断的な専門知識を持つ800名以上のアナリストを有しており、日本を含む世界16拠点において、数百社におよぶ世界有数の資産運用会社や年金基金と提携しています。

ESGリスクレーティングの評価方法・メソドロジーの全体構造

サステイナリティクスの基幹プロダクトであるESGリスクレーティングは、機関投資家が財務的に重要(マテリアル)なESGリスクを個別銘柄/ポートフォリオレベルで特定・理解することを支援するために設計されました。

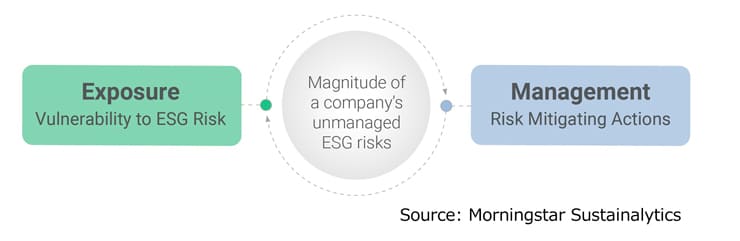

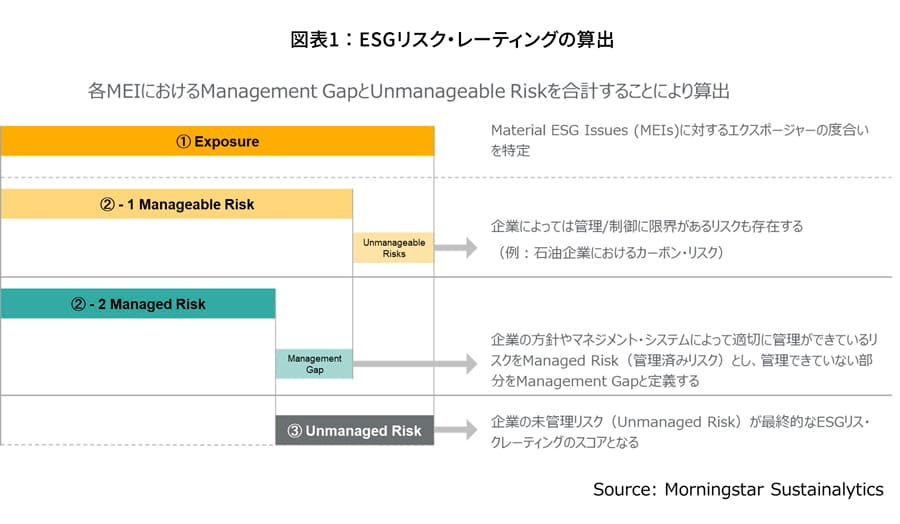

ESGリスクレーティングは、各発行体が産業特性、そして事業特性に固有のマテリアルなESGリスクに晒されている度合い(Exposure)、そして各発行体におけるそれらのリスクの管理状況(Management)の把握を試みるものです。これにより、ESGリスクレーティングは機関投資家に対し、各発行体における未管理な状態にあるESGリスクの程度を評価し、レーティングとして提供します。未管理なリスク要因が多いほど、ESGリスクレーティングでは高スコアを計上し、高リスクとして評価されます。(図表1)

ESGリスクレーティングの評価方法・メソドロジー

1. ESGリスクへのExposure評価

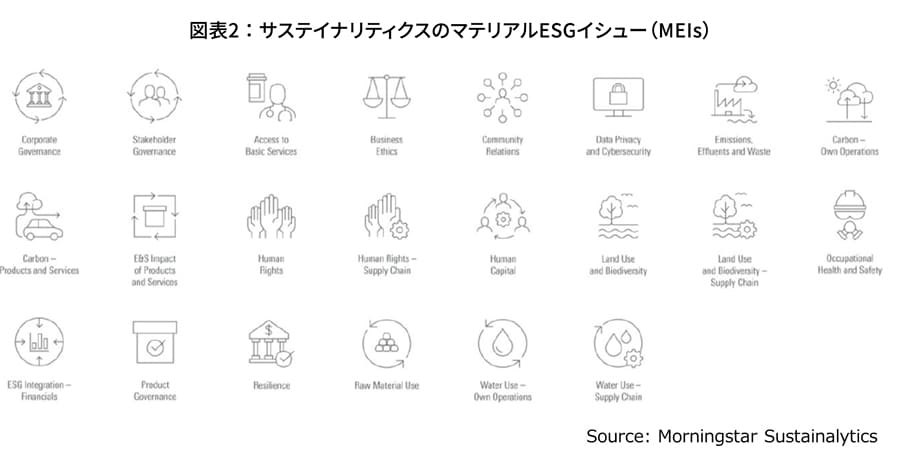

- 全22個のマテリアルESGイシュー(以下MEIs)について、個々のMEIとビジネスの関係を産業小分類(サステイナリティクス定義による)毎にレビュー、潜在的インパクトの大きなMEIsを産業小分類単位で選定(業種によって3-10個)します。(図表2)

- 同じ産業小分類に属する発行体は、初期段階において同じMEIsのセットが割り振られ、各MEIに対し産業省小分類の特性を鑑み、2-10のExposureスコア(10が最大のリスク)が付与されます。

- 産業小分類別のExposureスコアに対し、製品ラインナップや立地条件、サプライチェーン分布等、個社別の事業特性に基づいた調整ファクターである”Issue Beta値(通常0.5- 2.0)”を乗じ、個社別のExposureスコアとして最終化されます。

- コーポレートガバナンスは、すべての発行体に対するMEIsのセットで適用されるとともに、特定の発行体において適切でないと判断された場合、個別MEIが除外される場合があります。

2. ESGリスクのManagement評価

サステイナリティクスは、ESGリスクへのエクスポージャーの各企業における管理状況、即ち管理下にあるリスク(Managed Risk)の程度を開示情報をベースに評価します。

2-1. リスクの管理可能性の評価(Manageable/Unmanageable Risk)

サステイナリティクスのマネジメント評価おける重要な特徴として、管理可能なリスク(Manageable Risk)と管理不可能なリスク(Unmanageable Risk)という考え方があります。

Unmanageable Riskとは、各社のExposureの中で、当該企業のESG リスク管理の取組みの多寡に拘わらず、一定割合として存在し続ける部分を指します。例えば、タバコ産業における企業は、自社製品に関連した健康被害のリスクを(現在流通している形でタバコを製品として販売し続ける限り)完全には排除することはできません。一方、Manageable Riskとは、各社のExposureのうち、企業の取組みによって管理可能な部分を指し、その割合(%)はマネージャブル・リスクファクター(MRF)として定義されます。個社別のExposureスコアは、MRFを乗じることで、Manageable Risk スコアとなり、下記でManaged Risk スコアを算出する際のベースとなります。

2-2. リスク管理の実践度合いの評価(Managed Risk)

評価対象企業は、各MEIにおけるリスク管理の実践をベスト・プラクティス対比の度合い(0-100%)で評価されます。評価は、マネジメント評価指標(方針・管理体制・取組み等)とアウトカム志向の評価指標のセットで行われ、アウトカム志向の評価指標はマネジメントの定量的パフォーマンス(例:CO2排出量の増減)とESG関連不祥事の発生状況(イベント評価指標により算出)があります(図表3)。各評価指標の粗点は、相対的重要度に応じたウェイトがかけられた上で合算、MEI毎のManagement スコアとして算出されます。

Managed Riskスコアの算出:各MEI のManageable Riskスコアに、実際に企業で行われている管理の達成度合い(Managementスコア)を乗じることで定量的に決定されます。(例:個社別リスクエクスポージャースコア:8点、MRF: 80%、マネジメントスコア: 70%と評価されているMEIのマネージドリスクスコアは、8 x 80% x 70% = 4.48)

3. 未管理の状態にあるESGリスクをスコア化

評価対象企業のビジネスが晒されているESGリスクの中で、未管理の状態にリスクの大きさをUnmanaged Riskスコアとして評価します。Unmanaged Riskスコアは、ExposureスコアからManaged Riskスコアを差し引くことで計算され(上記例に基づく場合、8 - 4.48 = 3.52)、当該企業の取組みによるリスク管理の可能性(Manageable/Unmanageable)に拘わらず、“管理されていない状態”にあるリスクの絶対値を算出しています。

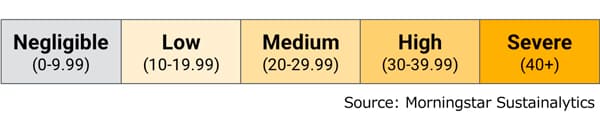

企業の総合ESGリスクレーティングスコアは、各社に設定された各MEIのUnmanaged Riskスコアを合計したものであり、同スコアは絶対値に基づく5つのカテゴリー(Negligible/Low/Medium/High/Severe)に分類されます。

リスクレーティングリサーチプロセス、及びレビュー

発行体のESGリスクレーティングは、サステイナリティクスのリサーチアナリストによる年次のリサーチプロセス(以下)を通じて更新されます。

1)情報ソースのレビュ

企業による発行物、および規制当局等への提出書類(例:アニュアルレポート、サステナビリティレポート)

- ニュース、その他メディアからの情報

- NGO発行のレポート/ウェブサイト

- マルチセクターの情報ソース

- 企業各社からのフィードバック

2)各マネジメント評価指標の評価(ESG企業不祥事評価のレビューを含む)

3)ドラフトESGレポートに対する発行体からのフィードバックを検討・処理

4)レポート品質維持を目的とした内部レビュー(担当セクターチーム内のピアレビュー/マネジャーレビュー、非整合的運用の自動校正等)

企業関連ニュース、メディアのスクリーニング

企業関連ニュースの収集・スクリーニングは日々行われ、ESG関連の企業不祥事は通常72時間以内にプロセスされます。サステイナリティクスでは、顧客投資家に対し評価対象ユニバースにおけるESGリスク状況を継続的に情報提供するため、終始一貫した、安定的かつ適時の不祥事評価を可能とする評価手法フレームワークを構築しています。

また、サステイナリティクスでは、特に信頼性の高い調査の実施に定評のあるNGOのレポート及びウェブサイトを継続的にフォローしています。四半期毎に、企業評価に価値ある情報をNGOレポートから抽出し、マネジメント評価指標における評価の更新に用いています。

重大なESG関連企業不祥事の評価

- アウトリーチ:評価対象企業のESG関連不祥事の評価をカテゴリー4または5(最も重篤な評価レベル)に下げる場合、アナリストは当該企業に対して事実関係の確認、不祥事事案に対する経営対応の詳細を説明する機会を提供する目的で、当該企業に対しコンタクトを試みます。

- 期限:発行体企業には、サステイナリティクスによって収集された情報の正確性・完全性を確認するため、48時間のレビュー期間が設定されます。この短期間による発行体企業レビューは、クライアント投資家に対する迅速な不祥事評価の提供を担保するために設定されているものです。

年次の評価更新におけるフィードバックプロセス

- アウトリーチ:サステイナリティクスは評価対象ユニバース内の企業に対し、ESGリスクレーティングレポートの年次更新プロセスの一環としてコンタクトを行います。これは同レポートの発行を前に、アナリスト側からドラフト段階の評価に対するフィードバックを企業に依頼する目的のものです。

- 期限:発行体企業には、サステイナリティクスによって収集されたデータの正確性・完全性を確認するため、二週間のレビュー期間が設定されています。同期間内にフィードバックが提出された場合、その情報はアナリストによってレビューされた後、サステイナリティクスがクライアント投資家に対して提供する更新レポートに統合されます。

- レポート発行後の更新:上記の二週間内において発行体企業からの対応がない場合、ESGリスクレーティングレポートは、フィードバックなしで発行されます。(フィードバック期間が過ぎた後)最終的に発行体企業からのフィードバックがなされた場合、妥当と考えられるデータを可能な範囲で迅速に統合後、ESGレポートを再更新し発行します。発行体からのフィードバックが評価に用いられる場合は、ESGリスクレーティングレポートにおいてその旨が明示されます。

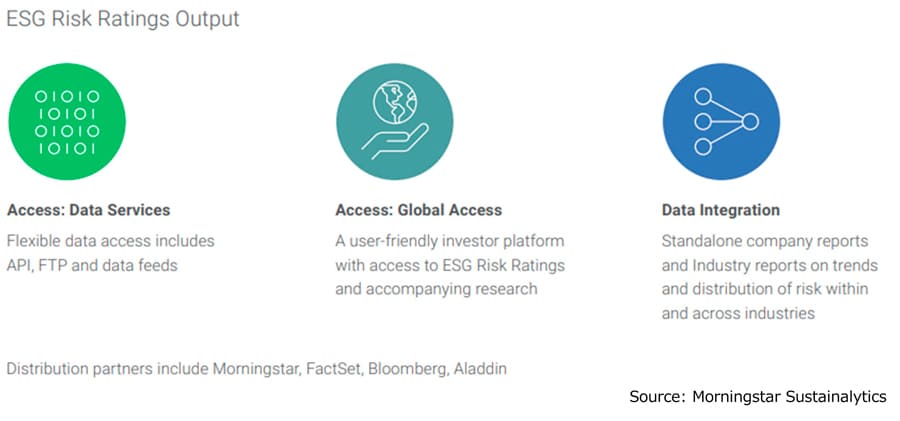

ESGリスクレーティングの提供プラットフォーム

サステイナリティクスのESGリスクレーティングは、クライアント投資家向けのESG評価情報・分析ツール提供プラットフォームであるGlobal Access、米国モーニングスター社が金融機関や機関投資家向けに提供しているMorningstar Direct、その他第三者投資情報提供ベンダーのプラットフォーム等を通じて、幅広く金融プロフェッショナルに活用されています。

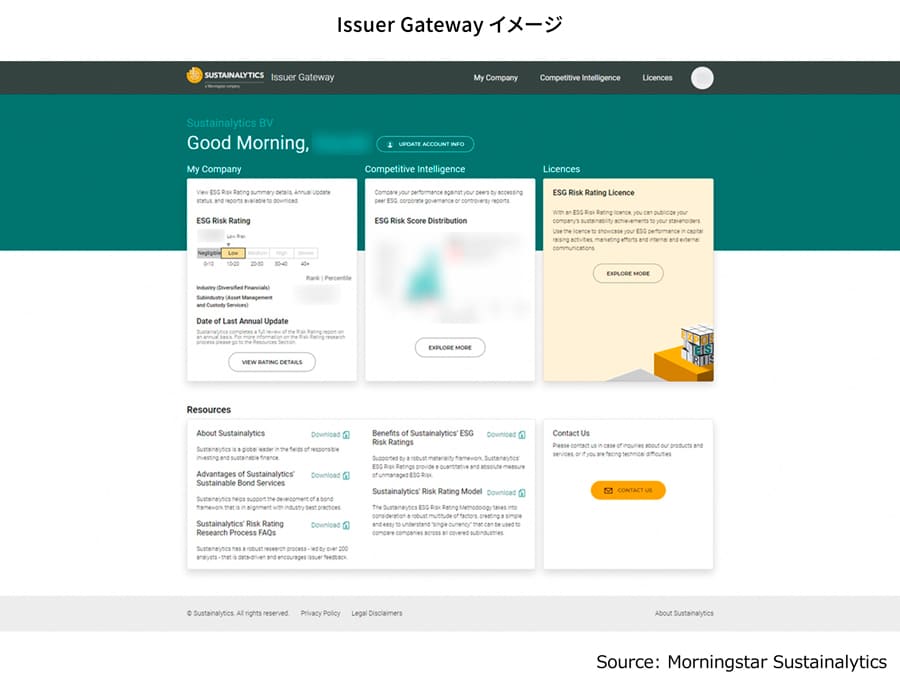

Issuer Gateway

サステイナリティクスのウェブサイト上に開設された発行体向けのESG評価対応プラットフォームであるIssuer Gatewayを通じ、各発行体は以下の情報にアクセスすることが可能となります。

- サステイナリティクスのESGリスク格付けレポートの無料コピー

- ESGリスク評価に関するFAQと評価手法のドキュメント

- 年次更新スケジュール情報とドラフトフィードバックレポート

- Sustainable Finance Solutionsユニットが企業に提供する製品とサービスに関する情報。これには、競合他社とのトップレベルの比較を実行したり、競合状況を使用して業界ランキングを表示したり、競合他社の地位についてより深い洞察を得ることができる補完的な競合他社の情報ツールへのアクセスが含まれます。※Competitive Insights Toolへのアクセス購入が必要となります。

FAQ、問合せ窓口

問い合わせ窓口(投資家向け)

モーニングスター・ジャパン株式会社

E-mail:sustainalytics-jp@morningstar.com

TEL:(+813) 4567-0198

問い合わせ窓口(発行体向け、英語のみのご対応)

Morningstar Sustainalytics, Issuer Relations Team

E-mail:issuer.relations@morningstar.com